오늘은 공인중개사 2차 시험과목 중 하나인 세법, 그중에서도 소득세 에 대해서 포스팅 해보도록 하겠습니다. 편하실때 쓰윽 한번 보시고 그동안 공부하신 것들을 다시 한번 머리에 새기는 시간이 되시면 좋겠네요^^

소득세

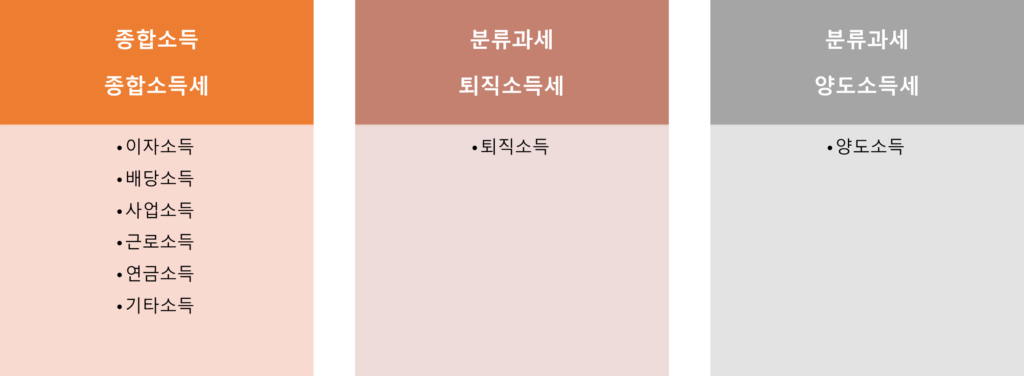

소득세법상 소득의 구분

◆ 사업소득 (부동산 관련)

- 부동산 임대업

- 부동산 매매업

- 주거용 건물 개발 및 공급업

과세기간 및 납세의무

◆ 과세기간

- 원칙: 1월 1일부터 12월 31일 까지 (사업개시 및 폐업 시 포함)

- 사망: 1월 1일부터 사망한 날 까지

- 출국: 1월 1일부터 출국일 까지 (출국전날까지 납입하고 나가야함)

◆ 납세의무

- 거주자: 국내 주소 또는 183일 이상 거소를 둔 자 (무제한 납세의무)

- 비거주자: 거주자가 아닌 개인 (제한적 납세의무)

◆ 납세지

- 거주자: 주소지 또는 거소지 관할 세무서

- 비거주자: 국내사업장 소재지 관할 세무서, 국내사업장 확인불가 -> 국내 원천소득이 발생한 장소 관할 세무서

임대사업의 범위

1) 임대사업소득의 범위

- 부동산 또는 지상권, 지역권, 전세권, 임차권 등을 설정 대여로 인한 소득, 다만 공익사업 관련하여 지상권, 지역권 설정 대여소득은 제외

- 자기소유 부동산을 타인의 담보물로 제공하고 사용대가를 받는 경우

- 광고용으로 토지, 가옥의 옥상 또는 측면을 사용하게 하고 받는 대가

- 부동산매매업자 등이 판매를 목적으로 취득한 부동산을 일시적인 대여소득

- 공장재단 또는 광업재단의 대여로 인하여 발생하는 소득

- 광업권자, 조광권자 또는 덕대가 채굴시설과 함께 광산의 대여에 인한 소득

2) 비과세 임대사업의 소득

- 논/밭을 작물생산에 이용하게 함으로써 발생하는 소득

- 1주택을 소유한 자의 주택임대소득, 다만 고가주택 (기준시가 12억원을 초과) 및 국외에 소재하는 주택의 임대소득은 과세한다.

주택임대소득에서의 주택 수의 계산

- 다가구주택은 1개의 주택, 구분 등기된 경우에는 각각을 1개의 주택으로 계산

- 공동소유의 주택은 지분이 가장 큰 자의 소유로 계산 (지분이 가장 큰 자가 2인 이상인 경우에는 합의) 다만, 다음의 어느 하나에 해당하는 사람은 그의 소유로 계산

- 해당 주택에서 발생하는 임대소득이 연간 600만원 이상인 자

- 해당 주택의 기준시가가 12억원을 초과하는 경우로서 그 주택의 지분을 30% 초과하는 자

- 임차 또는 전세 받은 주택을 전대하거나, 전전세하는 경우에는 해당 임차 또는 전세받은 주택을 임차인 또는 전세받은 자의 주택으로 계산

- 본인과 배우자가 각각 주택을 소유하는 경우에는 이를 합산. 다만, 아래의 경우 본인과 배우자 중 1명이 소유하는 주택으로 보아 합산.

- 지분이 더 큰 사람의 소유로 계산

- 지분이 같은 경우 1명을 해당 주택임대수입의 귀속자로 결정 시 그의 주택으로 본다.

주택임대업의 소득금액 계산

총수입급액 (임대료 + 간주임대료 + 관리비 + 보험차익) – 필요경비 =소득금액

- 임대료: 부동산 등을 대여하고 받은 선세금에 대한 총수입 금액은 선세금을 계약기간의 월수로 나눈 금액을 과세기간의 합계액으로 한다.

- 간주임대료

- 일반부동산: 보증금, 전세금 등을 받은 경우에는 간주임대료 계산

- 주택: 3주택이상의 소유자의 보증금 합계액이 3억원 초과하는 경우에한하여 간주임대료 계산. (40㎡이하 + 기준시가 2억원 이하의 주택은 제외)

- 관리비 수입: 부동산을 임대하고 임대료 외 유지비, 관리비 등의 명목으로 받은 금액 중 전기료, 수도료 등 공공요금을 제외한 금액

- 보험차익: 사업관련 자산의 손실로 받은 보험금으로 인하여 발생하는 보험차익

- 필요경비: 총수입금액의 60% (미등록자: 50%)

주택임대 소득금액 계산의 특례

1) 임대사업자 등록한 경우

(총수익금액- 필요경비 60% – 400만원) x 14%

2) 임대사업자 미등록의 경우

(총수익금액- 필요경비 50% – 200만원) x 14%

3) 공통

- 총수입금액이 2천만원 이하인 자의 주택임대소득은 종합소득과 분리과세 중 선택할 수 있다.

- 부동산 임대업에서 발생한 결손금은 종합소득 과세표준을 계산할 때 공제하지 아니한다. 다만, 주거용건물 입대업에서 발생한 결손금은 공제한다.

- 임대업의 수입시기는 계약 또는 관습에 의하여 지급일이 정하여진 날로 한다.

기출지문

- 전세권, 임차권, 지상권, 지역권을 대여함으로써 발생하는 소득은 부동산 임대업에서 발생한 소득으로 본다.

- 법률에 따른 공익사업과 관련하여 지역권, 지상권을 대여함으로써 발생하는 소득은 부동산 임대업의 소득에서 제외한다.

- 자기소유의 부동산을 타인의 담보로 사용하게 하고 그 대가로 받은 것을 임대사업소득이다.

- 미등기부동산을 임대하고 그 대가로 받은 것은 임대사업소득이다.

- 국내에 소재하는 전/답을 작물생산에 이용하게 함으로써 발생하는 사업소득은 소득세를 비과세한다.

- 1주택 소유자의 주택임대소득은 비과세로 한다. 다만, 고가주택 (과세기간 종료일 또는 양도일 현재 기준 시가 12억원 초과)과 국외주택은 주택 수에 관계없이 과세한다.

- 국내주택 1채만을 소유한 거주자가 과세기간 종료일 현재 기준시가 14억원인 해당 주택을 전세금을 받고 임대하여 얻은 소득은 월 임대소득이 발생하지 않기 때문에 비과세 한다.

- 만일 당해 주택이 국외에 소재하는 경우, 주택임대로 인하여 발생하는 소득은 주택 수에 상관없이 과세된다.

- 부부가 각각 주택을 1채씩 보유한 상태에서 그 중 1주택을 임대하고, 임대료를 받았을 경우 주택임대소득으로 과세한다.

- 거주자의 보유주택수를 계산함에 있어서 다가구주택은 1개의 주택으로 보되, 구분 등기된 경우에는 각각을 1개의 주택으로 계산한다.

- 국내 소재 3주택 (소형주택 아님)울 소유한 자가 받은 주택임대보증금의 합계액이 3억원을 초과하는 경우 그 보증금에 대해 법령에서 계산한 간주임대료를 총수입금액에 산입한다.

- 주택에 대한 간주임대료를 계산함에 있어 전용면적 40㎡이하이며, 기준시가 2억원 이하인 소형주택의 경우 주택수의 계산에서 제외한다.

- 국내주택 2채를 소유한 거주자가 1채는 월세계약으로 나머지는 전세계약의 형태로 임대한 경우 월세계약한 주택은 총수입금액과 관계없이 소득세가 과세된다.

- 주택을 임대하여 얻은 소득은 거주자의 사업자등록 여부에 관계없이 소득세 납세의무가 있다.

- 주택을 임대하여 발생한 결손금은 종합소득 과세표준을 계산할 때 공제하지 아니한다. 다만, 주거용건물 입대업에서 발생한 결손금은 공제한다.

- 2주택 (법령에 따른 소형주택 아님)과 2개의 상업용 건물을 소유하는 자가 보증금을 받은 경우 2개의 상업용 건물에 대하여만 법령이 따라 계산한 간주임대료를 사업소득 총수입금액에 산입한다.

- 임대보증금의 간주임대료를 계산하는 과정에서 금융수익을 차감할 때 그 금융수익은 수입이자, 수입배당금, 유가증권처분이익으로 한다.

- 주택의 임대로 인하여 얻은 과세대상소득은 사업소득으로서 해당 거주자의 종합소득금액애 합산된다.

- 주거용 건물 임대업에서 발생한 결손금은 종합소득 과세표준울 계산할 때 공제한다.

오늘은 공인중개사 시험과목 중 세법에서 소득세에 대해 알아보았습니다. 다음 포스팅은 가장 중요한 가장 많은 문제가 있는 양도소득세 Part. 1에 대한 포스팅으로 돌아오겠습니다. 열공하셔서 다들 2024년 공인중개사 자격증 취득하시길 바라겠습니다.